Die Kosten zu den Kosten

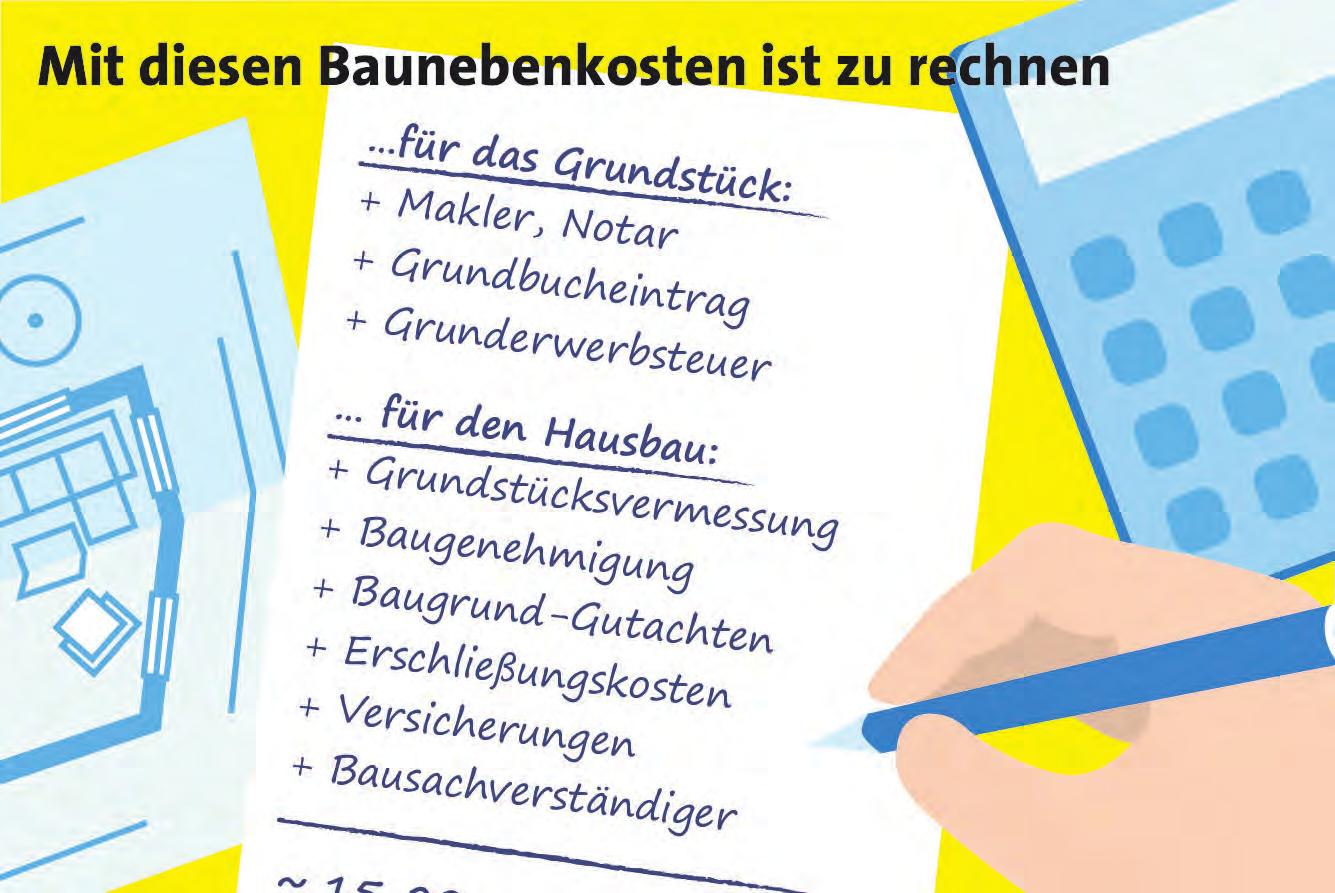

Beim Kauf einer Immobilie fallen neben den reinen Erwerbskosten nicht unerhebliche Nebenkosten an

Eigentumswohnungen und Einfamilienhäuser sind dank günstiger Kreditzinsen nach wie vor auch rund um Hamburg noch vielerorts erschwinglich. Trotz der Kaufnebenkosten, die neben dem eigentlichen Kaufpreis fällig werden. Über sie gibt der Immobilienverband IVD einen Überblick.

Was sind Kaufnebenkosten?

Kaufnebenkosten sind feste Kosten, die für Notar, Grundbuch und Grunderwerbsteuer anfallen. Zusammengenommen belaufen sie sich auf ca. 5,5 bis 8,5 Prozent des zu zahlenden Kaufpreises. Sie müssen fast immer mit Eigenkapital bestritten werden. Lediglich in Ausnahmefällen sind Banken bereit, auch die Kaufnebenkosten mit einem Darlehen zu finanzieren. Dafür muss der Kreditnehmer eine außerordentlich gute Bonität nachweisen können und höhere Zinsen akzeptieren.

Notar- und Grundbuchkosten

Kein Kauf ohne Notar, somit führt kein Weg an diesem Posten vorbei. Er ist fester Bestandteil der Kaufnebenkosten. Im Regelfall werden die Notargebühren und die Grundbuchkosten zusammengeführt und über den Notar abgerechnet, da dieser auch die Eintragung ins Grundbuch veranlasst. Notar- und Grundbuchkosten betragen etwa 1,5 bis 2,0 Prozent des Kaufpreises.

Grunderwerbsteuer

Grunderwerbsteuer muss bei jedem Immobilienkauf entrichtet werden. Der Steuersatz ist in den einzelnen Bundesländern unterschiedlich, in Hamburg beträgt er 4,5 Prozent, in Schleswig-Holstein 6,5 und in Niedersachsen 5 Prozent. Die Steuer wird fällig, wenn der Notar das Finanzamt über den Abschluss des Kaufvertrags informiert hat. Nach Zahlung der Steuer schickt das Amt eine sogenannte Unbedenklichkeitsbescheinigung an den Notar. Ein Eigentümerwechsel ist nur mit diesem Dokument rechtlich möglich.

Maklercourtage

Auch die Maklerprovision gehört zu den Kaufnebenkosten. Sie fällt jedoch nur an, wenn ein Makler im Rahmen einer Immobilientransaktion beauftragt wird und es zum Abschluss eines Kaufvertrages kommt. Die Höhe der Maklercourtage ist prinzipiell Verhandlungssache. Für die Aufteilung der Maklerkosten besteht seit Ende letzten Jahres eine neue gesetzliche Regelung, die drei Modelle vorsieht. Erste Möglichkeit: Verkäufer und Makler schließen einen Maklervertrag und verständigen sich auf eine Provision in bestimmter Höhe. Dann schließt der Makler einen Vertrag mit dem potenziellen Käufer über eben denselben Provisionsbetrag. Zweite Möglichkeit: Nur der Verkäufer einigt sich mit dem Makler und legt mit ihm die Höhe der Provision fest. Der Makler ist hier alleiniger Interessensvertreter des Verkäufers. Der Käufer kann sich verpflichten, einen Teil der Provision zu übernehmen. Die Höhe des Anteils darf aber 50 Prozent nicht überschreiten. Dritte Möglichkeit: Der Verkäufer zahlt die Provision in voller Höhe allein. Der Makler ist auch in diesem Fall einseitiger Interessensvertreter des Verkäufers. bst

Kosten für energetische Sanierung absetzen

Derzeit machen sich viele Menschen an ihre Steuererklärung für 2020. Erstmals können sie dabei von einer besonderen Förderung für energetische Modernisierungen profitieren: Ein spürbarer Teil der Kosten solcher Maßnahmen kann von der Steuer abgesetzt werden. Darauf weisen die Landesbausparkassen (LBS) hin.

Bei Maßnahmen, die der energetischen Sanierung einer eigenen und selbst genutzten Wohnimmobilie dienen, dürfen 20 Prozent der gesamten Aufwendungen, d. h. Arbeits- und Materialkosten, verteilt über drei Jahre von der Einkommensteuerschuld abgezogen werden. Da dies für Kosten von bis zu 200.000 Euro gilt, werden also maximal 40.000 Euro vom Staat erstattet. Zu den geförderten Maßnahmen zählen z. B. die Wärmedämmung von Wänden, Dachflächen oder Geschossdecken, die Erneuerung von Fenstern oder Außentüren, der Einbau einer Lüftungsanlage und die Erneuerung oder Optimierung der Heizungsanlage. In den Genuss der Förderung kommen können alle, deren Immobilie bei Beginn der Maßnahmen mindestens zehn Jahre alt ist. Ein gesonderter Antrag ist nicht erforderlich. Die Maßnahmen müssen aber durch eine spezielle Bescheinigung des ausführenden Betriebs oder eines Energieberaters bestätigt werden. Die steuerliche Förderung wird mit der Einkommensteuererklärung beim Finanzamt geltend gemacht, erstmalig für das Steuerjahr 2020 im Jahr 2021.

Bei Handwerkerleistungen, die nicht der energetischen Gebäudesanierung dienen, sind nach wie vor 20 Prozent der Arbeitskosten, maximal 1200 Euro, steuerlich absetzbar. mh